定了!增值税改革的两大重点,还透露了这个信号……

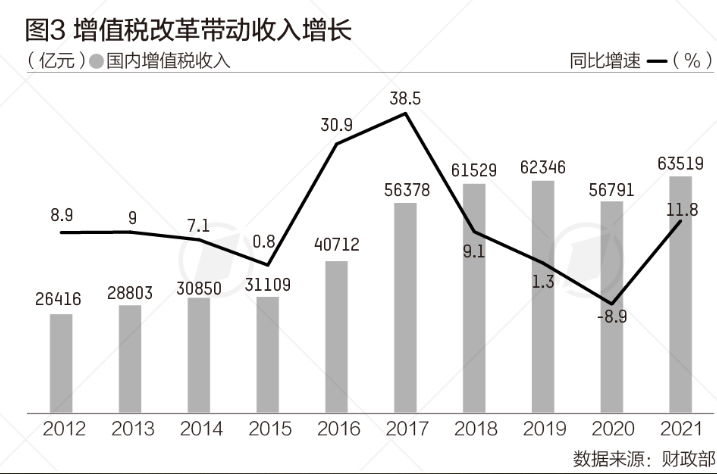

收入规模超6万亿元的第一大税种增值税,近些年改革动作频频,因其关系企业、民众切身利益,备受外界关注。

近日,《党的二十大报告辅导读本》公开发行,财政部部长刘昆在《健全现代预算制度》一文中谈到下一步优化税制结构时称,要深化增值税制度改革,畅通增值税抵扣链条,优化留抵退税制度设计。

这指明了下一步增值税改革方向,而根本目的是合理减轻企业的增值税税负,避免税收政策扭曲企业及市场的经济行为。与此同时通过增值税税收在整体税收中比重的降低,来提升直接税在税收中的占比,从而优化税制结构。

如何理解上述增值税改革两大重点?未来具体改革举措上可能会有哪些方向?

增值税抵扣范围将继续扩大

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税,其层层抵扣机制减少了重复征税。

财政部数据显示,去年国内增值税收入约6.35万亿元,占全国税收收入比重近37%。不过主要受今年大规模留抵退税减收影响,今年前三季度国内增值税收入约3.34万亿元,同比下降33.4%。

中国自1994年全面建立增值税制度以来,一大改革重点,就是不断扩大增值税抵扣范围,而这实质是减轻市场主体税负。

2009年中国允许外购固定资产所含增值税额可以抵扣。2016年营业税全面改为增值税后,增值税抵扣范围覆盖全部货物与劳务领域。新增不动产、旅客运输服务所含增值税也先后被纳入增值税抵扣范围。而为了配合税率调整确保行业税负不增,对生产性和生活性服务业纳税人分别按照当期可抵扣进项税额加计10%和15%,抵减应纳税额,这也被简称为加计抵减政策。

在畅通增值税抵扣链条改革方向下,下一步可能有哪些改革重点?

其实,现阶段增值税抵扣链条中还有两个比较大的部分需要完善。其中一个是生产性、生活性服务业增值税加计抵减政策,该政策虽然保证了生产和生活性服务业的在增值税改革过程中税负基本不变,但是不符合交多少抵多少的增值税纳税原则,甚至可能产生一些偷逃税问题。因此可以考虑取消加计抵减政策。

当然,目前生产性生活性服务业以中小微企业居多,受近些年疫情冲击等影响,小微企业经营困难,加计抵减政策考量仍需要兼顾稳就业、保民生等因素。

其次,目前金融业开具的利息发票不允许抵扣也是业内关注的一大焦点问题。金融业的利息收入要缴纳增值税,但是对生产型企业的贷款利息收入不能够开具增值税专用发票。这在一定程度上断开了我国增值税的发票链条,并且增加了非金融企业的资金使用成本。

未来可以考虑允许先进制造业取得的贷款利息发票纳入进项税额中进行抵扣,这不仅支持先进制造企业的发展,而且在一定程度上还可以完善增值税的抵扣链条。

谈到畅通增值税抵扣链条,可以考虑将包括将目前尚未纳入抵扣链条的贷款服务、餐饮服务、居民日常服务等纳入增值税抵扣范围,进一步减轻纳税人负担,避免重复征税。

其实,完善增值税抵扣制度的影响,不亚于税率降低。目前实体经济融资成本较高,可以考虑将贷款利息支出纳入增值税的进项抵扣范围。

目前造成增值税抵扣链条不够畅通的原因之一,是增值税多档税率并存(13%、9%、6%),未来可以考虑将三档税率简并为两档。另外减少增值税税收优惠政策,建立公平、简化、规范、中性的增值税税制,并完善退税。

此前中国增值税改革完成了增值税税率四档简并为三档。而为了减少对经济活动的干扰,发挥增值税中性作用,此前国务院明确增值税税率简并方向是三档并为两档。不过由于改革较为复杂,且对财政收入影响较大,且对相关行业税负影响,叠加当前疫情冲击等,专家认为税率简并下行仍需稳妥推进。

在此基础上,利用现代信息技术,在规避管理风险的前提下,改变“凭专票抵扣”的抵扣管理模式,加快推进增值税抵扣凭证的电子化,运用管理技术创新,突破增值税抵扣在准确性和完整性上的管理难点,从而不断提高企业增值税实际抵扣率。

留抵退税还将优化

在畅通增值税抵扣链条中,增值税留抵退税也是一大要点。增值税实行链条抵扣机制,以纳税人当期销项税额抵扣进项税额后的余额为应纳税额。当进项税额大于销项税额时,未抵扣完的进项税额会形成留抵税额。

2018年以前留抵税额不允许退还,只能结转下期抵扣,这占用了企业资金,增加了企业资金压力。为解决这一问题,2018年中国开始逐步允许退还留抵税额,2019年以后对先进制造业增量留抵税额予以全部退税,对于其他行业设定了一定条件,满足条件的增量留抵税额按60%比例退税。

为了帮助企业渡过难关,同时推进建立现代增值税制度,今年中国推出力度空前的增值税留抵退税新政,对所有符合条件的小微企业和制造业等14个行业大中型企业,退还存量留抵税额,并按月全额退还增量留抵税额。

税务总局数据显示,今年1月1日至9月20日,已退到纳税人账户的增值税留抵退税款达22113亿元。

下一步优化增值税留抵退税制度,重在朝着及时足额退税方向去改革,减少企业资金占用,发挥增值税中性原则,减少对企业市场行为的扭曲。

优化留抵退税制度设计关键点在于结合增值税专用发票管理,形成风险可控的、彻底的、常态化的留抵退税机制,以减轻纳税人的现金流压力,增强企业活力。

适用于今年增值税留抵退税新政范围未来会逐步扩大,最终扩展到所有行业。未来可以适当放宽留抵退税企业的资格条件。比如现在退税条件之一为企业纳税信用等级为A、B,未来可以考虑将纳税信用等级M类企业纳入,增加受惠面。

未来留抵退税制度完善也急需退税资金分配制度进一步完善。今年为了支持留抵退税新政落地,中央财政设立1.2万亿元特殊转移支付支给地方,中央财政实际承担退税额超九成。

未来应继续着力于平衡地区财政收入的不均衡,继续推行补充地方财力专项资金,构建更加科学的税收收入归属与退税分享机制,以有效减缓地方财政压力。

早在2019年,国务院发文调整完善增值税留抵退税地方分担机制。即明确增值税留抵退税地方分担的部分(50%),由企业所在地全部负担(50%)调整为先负担15%,其余35%暂由企业所在地垫付,再由各地按上年增值税分享额占比均衡分担,垫付多于应分担的部分由中央财政按月向企业所在地省级财政调库。

财政部曾公开表示,实行分担机制后,基层财政退税压力有效减轻,有利于退税政策落实到位,确保企业及时充分享受减税降费政策红利。

@创业者

找政策、享服务、问问题……

▼

可咨询【客服】

来 源 | 第一财经

编 辑 | 甲乙丙丁

排 版 | 我有一个盆友